Thailand war schon immer ein begehrtes Ziel für viele Perpetual Traveler, nicht zuletzt wegen der niedrigen Lebenshaltungskosten, dem tropischen Klima, den gastfreundlichen Menschen und den paradiesischen Landschaften.

Doch leider ändert sich ab 2024 die steuerliche Lage. Gemäß der kürzlich erlassenen Verordnungen Paw. 161/2566 und Paw. 162/2566 ist ein thailändischer Steuerresident jede Person, die sich in einem Steuerjahr insgesamt 180 Tage oder mehr in Thailand aufhält und wird damit als ansässig angesehen. Das war zwar schon vorher so, wird ab jetzt aber sicher stärker durchgesetzt werden bei Ausländern. Die wirkliche Änderung: Auslandseinkünfte von in Thailand ansässigen Personen werden in dem Kalenderjahr besteuert, in dem dieses Einkommen nach Thailand gebracht wird, unabhängig davon, in welchem Kalenderjahr das Einkommen erzielt wurde.

Vor der neuen Regelung wurden Auslandseinkünfte von in Thailand ansässigen Personen nur dann besteuert, wenn sie im gleichen Kalenderjahr nach Thailand gebracht wurden, in dem sie auch erzielt wurden. Das bedeutete, dass man durch geschickte Planung, bei der das Einkommen erst in einem späteren Jahr nach Thailand transferiert wurde, die Besteuerung vermeiden konnte.

Diese Möglichkeit fällt nun weg, und es ist daher wichtiger denn je, nicht unfreiwillig steuerpflichtig zu werden.

- Vermeide, Steuerresident zu werden: Sorge dafür, dass Du nicht die 180-Tage-Grenze erreichst. Wenn Du dauerhaft in Thailand leben willst, schiebe zumindest alle paar Jahre eine Pause ein und bringe in dieser Zeit unter 180 Tagen Vermögen steuerfrei nach Thailand.

- Bringe kein Geld nach Thailand: Solltest Du doch Steuerresident werden, transferiere kein Einkommen aus dem Ausland nach Thailand, um die Besteuerung zu vermeiden. Wenn Du dringend Geld brauchst, gestalte es als tilgbares Darlehen, das Du zu einem späteren Zeitpunkt zurück zahlst um die Besteuerung zu vermeiden. Führe sonst nur das Nötigste ein um deine Lebenshaltungskosten zu decken.

Es wird auch gemunkelt, dass ab 2025 das gesamte Einkommen von Ausländern besteuert werden könnte, nicht „nur“ das nach Thailand überführte Einkommen (= zu lokalen Bankkonten gebracht). Diese Änderung basiert auf dem Prinzip des weltweiten Einkommens, welches besagt, dass alle Einkünfte einer in Thailand steuerlich ansässigen Person, unabhängig von ihrem Ursprung, besteuert werden. Das behält Staatenlos natürlich im Blick – aber solange es nicht dazu kommt, gelten die aktuellen Regeln. Wir schätzen dies persönlich als unwahrscheinlich ein, weil dies eine massive Kapitalflucht und Migration reicher Ausländer und auch Thais auslösen würde. König und Junta haben wohl die Revenue Comission, die dies öffentlichkeitswirksam erklärte, zurück gepfiffen. Die Beantragung eines LTR-Visas würde trotz hoher Anforderungen davor schützen, weil in dem Visa steuerfreies Auslansdeinkommen garantiert ist (siehe unten).

Compliance Wohnsitz (auch für Krypto-Investitionen)

Viele Perpetual Traveler nutzen Thailand nicht nur als Spielplatz-Flagge, sondern auch als Compliance Wohnsitz außerhalb Europas.

Da stellt sich natürlich die Frage: Und jetzt? Genau, und jetzt? Das zeigt einmal mehr, dass man sich nie zu 100% auf ein Land verlassen sollte – Gesetze können sich jederzeit ändern, und man weiß nie, was einen erwartet. Außerdem sollte man nie davon ausgehen, dass eine Lösung, die heute funktioniert, auch für immer und ewig funktionieren wird – aus genau denselben Gründen.

Ein sehr guter Compliance Wohnsitz ist ein Standort, der es Dir ermöglicht, deine globalen finanziellen Angelegenheiten reibungslos und rechtskonform zu verwalten, ohne dabei unnötige steuerliche Verpflichtungen oder Risiken einzugehen.

Wichtige Kriterien sind ein stabiles politisches Umfeld, die Möglichkeit, eine Steuernummer ohne Steuerpflicht zu erhalten (eine Steuernummer bedeutet nicht zwingend eine Steuererklärung), flexible Aufenthaltsregelungen und ein Netzwerk von Doppelbesteuerungsabkommen. Ein solcher Wohnsitz wird von internationalen Finanzinstitutionen akzeptiert und erleichtert die Verwaltung von Dokumenten wie Verbrauchsrechnungen.

Thailand erfüllt viele dieser Kriterien, besonders wenn man ein langfristiges Visum mit Steuernummer und Verbrauchsrechnung durch Dritte oder den Kauf einer eigenen Wohnung kombiniert. Einige Banken in Thailand könnten von Dir verlangen, dass Du eine Steuernummer hast, wenn Du ein Konto eröffnen möchtest, besonders als Nichtresident. Du kannst die Bank bitten, Dir bei der Beantragung zu helfen. Du kannst auch direkt beim thailändischen Finanzamt die SteuerID beantragen, indem Du einen triftigen Grund angibst, wie zum Beispiel geplante Geschäftstransaktionen oder Immobilieninvestitionen.

Flexibilität und Wachsamkeit sind entscheidend.

Für die, die einen Compliance Wohnsitz in Thailand wegen MiCA gesucht haben: Auch im Bereich der Krypto-Regulierung hat Thailand 2024 wichtige Schritte unternommen.

Die MiCA (Markets in Crypto-Assets) ist eine neue Verordnung der Europäischen Union, die einen regulatorischen Rahmen für den Markt für Krypto-Assets schaffen soll. Mit der MiCA werden alle Krypto-Assets, die bisher nicht durch andere Finanzvorschriften der EU abgedeckt sind, reguliert – von Kryptowährungen über Stablecoins bis hin zu Utility Tokens.

Die thailändische Wertpapieraufsichtsbehörde (SEC) hat ihre Regeln angepasst, um den Markt weiter zu öffnen. So wurde die Investitionsgrenze für private Anleger in digital Tokens, die durch Immobilien oder Infrastruktur abgesichert sind, aufgehoben. Zuvor lag diese Grenze bei 300.000 Baht (ca. 8.400 USD) pro Angebot. Gleichzeitig müssen Custodial Wallets nun von Tochtergesellschaften börsennotierter Unternehmen verwaltet werden, was zusätzliche Sicherheit bieten soll. Hier ist ein umfassender Bericht von Baker McKenzie bzgl. Krypto Regulierung in Thailand.

Doch auch hier gilt: Die rechtlichen Rahmenbedingungen können sich schnell ändern, daher ist es wichtig, immer auf dem Laufenden zu bleiben und flexibel zu agieren.

Thailand Steuersätze

Einkommen, das in Thailand erzielt wird – sei es durch Arbeit, Geschäftstätigkeiten oder Immobilien – unterliegt der Einkommensteuer.

Für im Ausland erwirtschaftetes Einkommen gilt ab dem 1. Januar 2024 die neue Regelung: Es wird dann besteuert, wenn es nach Thailand überwiesen wird und man sich im selben Steuerjahr mindestens 180 Tage in Thailand aufhält. Es spielt dabei keine Rolle, in welchem Jahr das Einkommen ursprünglich verdient wurde – entscheidend ist der Transfer nach Thailand.

Was die persönlichen Einkommenssteuersätze betrifft:

| Zu versteuerndes Einkommen (THB) | (EUR – Währungsabhängig) | Steuersatz |

|---|---|---|

| 0 – 150.000 | 0 – ca. 3.900 | 0% |

| 150.001 – 300.000 | ca. 3.901 – 7.800 | 5% |

| 300.001 – 500.000 | ca. 7.801 – 13.000 | 10% |

| 500.001 – 750.000 | ca. 13.001 – 19.500 | 15% |

| 750.001 – 1.000.000 | ca. 19.501 – 26.000 | 20% |

| 1.000.001 – 2.000.000 | ca. 26.001 – 52.000 | 25% |

| 2.000.001 – 5.000.000 | ca. 52.001 – 130.000 | 30% |

| Über 5.000.000 | Über ca. 130.000 | 35% |

Für Kapitalgewinne gelten die gleichen Sätze.

Der Sozialversicherungsbeitrag liegt bei 5 % und wird auf ein monatliches Einkommen von bis zu 15.000 THB erhoben. Somit beträgt der maximale Beitrag 750 THB pro Monat beziehungsweise 9.000 THB pro Jahr.

Die Steuererklärungspflicht gilt, wenn das jährliche Einkommen als Einzelperson 120.000 THB oder als Ehepaar 220.000 THB übersteigt – auch wenn keine Steuern zu zahlen sind. Die Steuererklärung muss innerhalb von drei Monaten nach Jahresende eingereicht werden.

Bzgl. der Abzüge:

| Vorteil | Betrag |

|---|---|

| Persönlicher Freibetrag | THB60.000 |

| Ehegatten-Freibetrag | THB60.000 |

| Kinderfreibetrag | THB30.000 pro Kind (THB60.000 für das zweite Kind, geboren ab 2018) |

| Freibetrag für Elternunterstützung | THB30.000 pro Elternteil (Bedingungen gelten) |

| Lebensversicherungsfreibetrag | Bis zu THB100.000 (Bedingungen gelten) |

| Krankenversicherungsprämien | Bis zu THB25.000 (Gesamtsumme aus Lebens- und Krankenversicherungsprämien darf THB100.000 nicht überschreiten) |

| Krankenversicherungsprämie für Eltern | Bis zu THB15.000 pro Elternteil (Bedingungen gelten) |

| Vorsorgefonds (PF) Freibetrag | Bis zu THB500.000 (Beiträge dürfen 15% des Grundgehalts nicht überschreiten) |

| Rentenfonds (RMF) | Bis zu THB500.000 (Beiträge dürfen 30% des zu versteuernden Einkommens nicht überschreiten; Gesamtbetrag siehe unten) |

| Super Saving Fund (SSF) | Bis zu THB200.000 (Beiträge dürfen 30% des zu versteuernden Einkommens nicht überschreiten; Gesamtbetrag siehe unten) |

| Thai Environmental, Social and Governance (ESG) Fund | Bis zu THB100.000 (Beiträge dürfen 30% des zu versteuernden Einkommens nicht überschreiten; Bedingungen gelten) |

| Zinsfreibetrag (Hypotheken) | Bis zu THB100.000 (Bedingungen gelten) |

| Spendenfreibetrag | Bis zu 10% des zu versteuernden Einkommens |

| Sozialversicherungsfreibetrag | Tatsächlicher Betrag (5% des Grundgehalts, nicht mehr als THB9.000 pro Jahr) |

| Freibetrag für unterstützungsbedürftige Ehegatten/Eltern/Kinder/Angehörige | THB60.000 pro Person (Bedingungen gelten) |

| Freibetrag für Bildungs- und Sportspenden | Das Doppelte des tatsächlich gezahlten Betrags, jedoch nicht über 10% des zu versteuernden Einkommens nach Abzug anderer Freibeträge |

| Rentensparversicherungsfreibetrag | Bis zu THB200.000 (Beiträge dürfen 15% des zu versteuernden Einkommens nicht überschreiten) |

Steuerresident in Deutschland UND in Thailand?

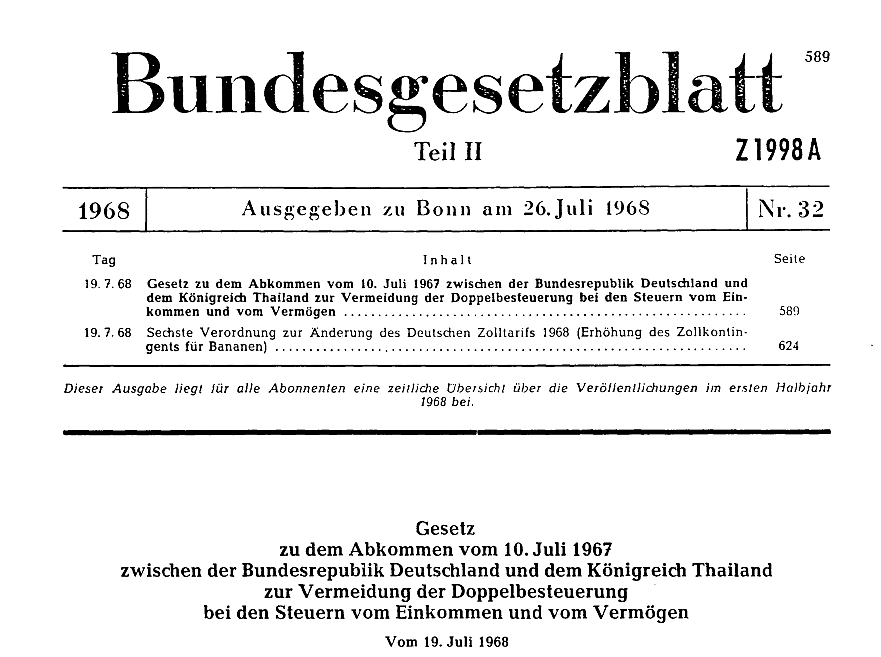

Das Doppelbesteuerungsabkommen (DBA) zwischen Deutschland und Thailand regelt die Besteuerung von Einkünften, wenn es zu einer Steuerstreitigkeit zwischen beiden Ländern kommt. Thailand ist weiterhin eine der wenigen Steueroasen weltweit, die ein gültiges Doppelbesteuerungsabkommen mit Deutschland haben.

Das ist besonders wichtig, da wir oft empfehlen, bei z.B. ausschließlichen Renteneinkünften den Status der unbeschränkten Steuerpflicht auf Antrag in Deutschland beizubehalten. Dadurch kann man den aktuellen Freibetrag von knapp 12.000 EUR nutzen und somit von den steuerlichen Vorteilen für ohnehin in Deutschland steuerpflichtiges Einkommen profitieren – wenn man als deutscher Rentner in Thailand lebt.

Laut dem DBA, insbesondere gemäß Artikel 18, hat Thailand das Recht, deutsche gesetzliche Renten zu besteuern, wenn der Rentenempfänger in Thailand steuerlich ansässig ist. Bei der berufsständischen Versorgung, der betrieblichen Altersversorgung, privaten Zusatzrenten und privaten Rentenversicherungen sieht die Situation anders aus. Damit wird die beschränkte Steuerpflicht in Deutschland aufgehoben, die Renten unterliegen also der thailändischen Besteuerung. Das war auch schon bisher so weil Renten in der Regel sofort ausgezahlt werden statt zeitlich versetzt. Die Thai-Progression ist nur leicht besser als in Deutschland, interessant ist aber dass eben Kapitalerträge steuerfrei sein können. Für Rentner mit substantiellen Kapitalerträgen ist Thailand also eine wesentlich interessante Optimierungsoption als eine unbeschränkte Steuerpflicht zu beantragen.

Bei der betrieblichen Altersversorgung gibt es eine wichtige Unterscheidung in der steuerlichen Behandlung, abhängig davon, ob die Zahlung direkt vom Unternehmen (auch mit Lohnvorzahlung in Vorruhestand) oder von einer Pensionskasse erfolgt. Bei privaten Zusatzrenten und privaten Rentenversicherungen kann Deutschland das Besteuerungsrecht geltend machen. Dennoch muss in Thailand eine Steuererklärung eingereicht werden, selbst wenn das Besteuerungsrecht für bestimmte Einkünfte in Deutschland liegt.

Eine strategische Vorgehensweise besteht darin, sich in den Jahren, in denen man in Thailand steuerlich ansässig ist, ausschließlich Darlehen auszahlen zu lassen. Diese Darlehen können dann in Jahren, in denen man nicht als steuerlicher Resident in Thailand gilt, ausgeglichen werden. Die US-LLC kann genau das hervorragend abbilden und Dir so maximale Flexibilität und steuerliche Vorteile bieten.

Das DBA reduziert auch deutsche Quellensteuern und hat eine Abschirmwirkung beim deutschen Aufenthalt. So ist man unter 182 Tagen in Deutschland grundsätzlich vor allen Unterstellungen eines deutschen Lebensmittelpunktes geschützt. Wesentlich ist der Steuerwohnsitz in Thailand, sprich mehr als 180 Tage Aufenthalt dort. Nur dann können die Doppelbesteuerungsabkommen angewendet werden.

Dein Thai Visa

Thailand ist bekannt dafür, ein Land zu sein, in dem Papierkram zum Alltag gehört. Für jede Kleinigkeit brauchst Du eine Menge Dokumente, oft in mehrfacher Ausführung. Wir sorgen dafür, dass Du deine Aufenthaltsgenehmigung in Thailand problemlos bekommst.

Du musst kein Thai sprechen – unser Team vor Ort spricht Englisch, Französisch, Russisch, Italienisch und Spanisch. Den lästigen Papierkram musst Du nicht selbst erledigen – das übernehmen wir für dich. Und auch den Weg zu den richtigen Behörden musst Du nicht alleine finden – unser Team begleitet dich und bleibt bei Dir, bis alles geregelt ist.

Alles, was wir von Dir brauchen, ist deine Anwesenheit, dein Reisepass (mit mindestens 6 Monaten Gültigkeit oder der benötigten Dauer für das Visum) und dein Einreisevisum. Du musst lediglich nach Bangkok oder Pattaya reisen, um die Dokumente vorzulegen.

Rentenvisum

Das Rentenvisum kannst Du entweder über das Standardverfahren oder das beschleunigte Verfahren beantragen. Einen Monat vor Ablauf des Visums kannst Du es für weitere 12 Monate verlängern – und das Jahr für Jahr, solange Du möchtest. Das Visum ist erst ab einen Alter von 50 Jahren möglich und erfordert 800.000 THB auf einem Thai-Konto.

- Beschleunigtes Verfahren: Kosten €1500 – beinhaltet ein 15-monatiges Visum, ein Bankkonto, ein Bankzertifikat, eine Adresse und ein Visum für mehrfache Einreisen. Jährliche Verlängerung: ca. €600 pro Jahr.

- Standardverfahren: Kosten €1200 – beinhaltet ein 15-monatiges Visum, ein Bankkonto, ein Bankzertifikat und eine Adresse. Jährliche Verlängerung: ca. €600 pro Jahr.

Bildungsvisum in Thailand (nur in Pattaya)

Kosten €1600, alles inklusive (Schulanmeldung, 3-monatiges Visum und drei Verlängerungen von jeweils 3 Monaten). Jährliche Verlängerung: ca. €1600 pro Jahr. Idealerweise besuchst Du tatsächlich eine Bildungseinrichtung und legst Prüfungen ab. Wir haben aber gewisse Optionen.

Privilege Entry Visa (ehemals Elite Visa)

Diese Visumskategorie ändert sich ständig. Die Regierung bietet nun 4 Pakete an, deren Gebühren seit dem letzten Jahr um 50 % bis 250 % gestiegen sind. Zum Beispiel kostete das 5-Jahres-Paket früher THB 600.000, jetzt sind es THB 900.000. Wenn Du die nötigen Mittel hast und langfristig in Thailand bleiben möchtest, ist dies das richtige Visum für dich. Du kaufst Dir sozusagen die Aufenthaltsgenehmigung plus einige Zusatzvorteile und Rabatte im Land.

Weitere Aufenthaltsgenehmigungen

Es gibt eine Reihe weiterer Visa um dauerhaft in Thailand bleiben zu können. Oben sind nur die 3 populärsten und einfachsten aufgeführt. Sprich uns gerne an mit deinem konkreten Vorhaben!

Anbei noch einige typische Fragen zu den Visa:

Was, wenn ich nicht das ganze Jahr in Thailand bleibe? Wenn Du während deines Visums reist, solltest Du vor der Ausreise ein Wiedereinreisevisum beantragen. Dies hat Auswirkungen auf deine 90-Tage-Meldung: Sobald Du zurückkehrst, musst Du dich innerhalb von 48 Stunden melden.

Was ist der Unterschied zwischen dem Non Immigrant O Visa Retirement und dem Non Immigrant OA Visa Retirement? Der Unterschied liegt darin, dass das OA-Visum eine Krankenversicherung erfordert, während das O-Visum dies nicht tut.

Gibt es Alternativen, wenn ich die erforderliche Mindesteinlage nicht habe? Ja, alternativ reicht auch ein monatliches Einkommen von mindestens THB 65.000.

Muss ich im Ruhestand sein, um vom Rentenvisum zu profitieren? Nein, es reicht, wenn Du über 50 Jahre alt bist und mindestens THB 800.000 auf einem thailändischen Bankkonto nachweisen kannst.

Was passiert, wenn ich zur Verlängerungszeit nicht in Thailand bin? Dein Visum muss einen Monat vor Ablauf verlängert werden. Verpasst Du diese Frist, musst Du den gesamten Prozess von vorne beginnen. Mit Staatenlos wirst Du rechtzeitig erinnert, damit Dir das nicht passiert.

Kann ich mit einem Rentenvisum in Thailand arbeiten? Nein, weder mit einem Rentenvisum, einem Bildungsvisum noch mit einem Elite-Visum darfst Du in Thailand arbeiten.

Wie bekomme ich eine Arbeitserlaubnis? Du musst entweder von einer thailändischen Firma angestellt sein oder dein eigenes Unternehmen gründen.

Welches Visum passt zu mir? Die Wahl des richtigen Visums hängt von deinem Ziel, deinem Alter, deinen finanziellen Mitteln und der gewünschten Aufenthaltsdauer ab.

Wie funktioniert die 90-Tage-Meldung? Jeder Ausländer, der länger als 90 Tage in Thailand bleibt, muss sich melden. Diese Meldung kann 14 Tage vor oder 7 Tage nach dem Meldedatum erfolgen. Verpasst Du die Frist, drohen Bußgelder und möglicherweise weitere Sanktionen. Unser Team kann diese Meldung für dich übernehmen.

Kann ich mein Visum auf eine andere Kategorie umstellen? Ja, solange Du die Anforderungen des neuen Visums erfüllst. Beachte jedoch, dass Du die verbleibende Zeit deines aktuellen Visums verlierst.

Muss ich mit dem Rentenvisum in Thailand Steuern zahlen? Wenn Du dich mehr als 180 Tage im Jahr in Thailand aufhältst, wirst Du steuerpflichtig. Dein weltweites Einkommen wird dann in Thailand besteuert, wenn es ins Land überwiesen wird.

Kann ich meine Familie an mein Visum anhängen? Ja, in vielen Visumkategorien ist das möglich. Für das Rentenvisum müssen jedoch beide Partner über 50 Jahre alt sein.

Destination Thailand Visa (DTV)

Es gibt zudem eine neue Visumskategorie für Perpetual Traveler mit bis zu einem halben Jahr Aufenthalt, das Destination Thailand Visa (DTV). Dieses Fünf-Jahres-Visum erlaubt Aufenthalte von bis zu 180 Tagen pro Einreise mit der Möglichkeit, mehrfach wieder einzureisen. Um sich zu qualifizieren, müssen Bewerber nachweisen, dass sie mindestens 500.000 THB (etwa 13.920 USD) besitzen und aus einem anerkannten Grund nach Thailand einreisen, wie z.B. für Remote-Arbeit, freiberufliche Tätigkeiten, Geschäftsreisen, Schulungen, usw.

Es richtet sich an digitale Nomaden, Perpetual Traveler und alle, die an Aktivitäten wie Muay Thai, thailändischen Kochkursen, Sporttrainings, medizinischen Behandlungen, Seminaren oder Musikveranstaltungen teilnehmen möchten. Auch der Ehepartner und die Kinder des DTV-Inhabers sind in diesem Visum eingeschlossen.

Long Term Resident Visa

Erwähnenswert ist ebenfalls das Long-Term Resident (LTR) Visa, ein speziell für hochqualifizierte Ausländer entwickeltes Programm.

Das LTR Visa richtet sich an vier verschiedene Gruppen mit unterschiedlichen Anforderungen, auf die wir nicht einzeln eingehen werden:

- Vermögende internationale Bürger

- Wohlhabende Pensionäre

- Remote-Arbeiter, die aus Thailand arbeiten

- Hochqualifizierte Fachkräfte

In der HNWI-Kategorie muss ein persönliches Vermögen von 1 Mio USD und ein Jahreseinkommen von 80.000 USD über die vergangenen 2 Jahre nachgewiesen werden. Zusätzlich müssen 500.000 USD in thailändische Staatsanleihen oder in thailändische Unternehmen investiert werden. Alternativ funktioniert auch eine Immobilie über diesen Wert. LTR-Inhaber haben nämlich zusätzliche Rechte in Thailand Grundbesitz zu erwerben. Ferner wird eine gültige Krankenversicherung mit einer Mindestabdeckung von 50.000 USD oder ein Bankguthaben von 100.000 USD benötigt.

Das Visum gewährt einen Aufenthalt von bis zu 10 Jahren, mit der Möglichkeit zur Verlängerung. Hochqualifizierte Fachkräfte können von einem ermäßigten Einkommensteuersatz von 17 % profitieren, während andere Kategorien von der Steuer auf ins Land überwiesenes Auslandseinkommen befreit sind. Selbst bei einer möglichen Änderung der Besteuerung auf Welteinkommen wären Inhaber des LTR-Visa dennoch weiterhin steuerbefreit.

Anstelle der üblichen 90-Tage-Meldung ist nur eine jährliche Meldung erforderlich. Inhaber des LTR Visums sowie ihre Angehörigen erhalten zudem eine digitale Arbeitserlaubnis und müssen die sonst üblichen Quotenregelungen in thailändischen Unternehmen nicht anwenden.

Neues Touristenvisum bei Einreise

Übrigens, eine andere positive Neuigkeit: Das 60-Tage-Visum. Jetzt können Touristen doppelt so lange bleiben – von 30 auf ganze 60 Tage verlängert, ohne den Aufwand eines zusätzlichen Visumantrags.

Staatsangehörige von über 90 Ländern können jetzt ohne vorheriges Visum nach Thailand einreisen, indem sie lediglich ihren gültigen Reisepass vorlegen. Staatsangehörige einiger Länder mit bilateralen Visa-Befreiungsabkommen mit Thailand, wie beispielsweise Argentinien, Brasilien, Chile, Peru und Südkorea, können sogar bis zu 90 Tage ohne Visum für geschäftliche Zwecke in Thailand bleiben, ohne eine Verlängerung beantragen zu müssen.

Letztlich gewinnt die Idee eines „Schengen-Visums“ für Südostasien, das sogenannten ASEAN Common Visa, in den letzten Jahren zunehmend an Aufmerksamkeit. Diese Initiative der ASEAN-Staaten zielt darauf ab, ein gemeinsames Visum zu schaffen, das Reisenden den Zugang zu mehreren Ländern der Region mit nur einem Visum ermöglichen würde – ähnlich dem Schengen-Visum in Europa. Einige Länder wie Thailand und Kambodscha haben bereits bilaterale Abkommen geschlossen, die als erste Schritte in Richtung eines ASEAN-weiten Visums gelten könnten.

Obwohl die Idee des ASEAN Common Visa bereits seit einigen Jahren diskutiert wird, sind die Mitgliedstaaten in Bezug auf die Umsetzung noch nicht einheitlich.

Wie Du siehst – eine ganze Menge neuer Optionen und auch steuerliche Veränderungen in Thailand.

Dich interessier das Land? Für alle möglichen Fragen sind wir für Dich da. Melde Dich bei uns!