Alles beginnt mit zwei berühmten Ausdrücke aus der Welt der Investments:

- “You cannot beat the market”

- Fokus auf Diversifizierung zur Risikominderung

… Deshalb haben die Menschen eine große Bewunderung und Zuneigung für eine Gruppe von Wertpapieren namens ETF entwickelt. Nur weil Du bspw. zwei Aktien gekauft hast, heißt das noch lange nicht, dass Du diversifiziert bist. Diversifizierung ist ein wenig bekanntes Konzept. Aber sie hat es geschafft, viele Investoren dazu zu bringen, in ETFs zu investieren.

ACHTUNG (!): dies ist kein Artikel über Investitionen und wir wollen Dich auch nicht unbedingt dazu ermutigen, ETFs zu kaufen. Christoph etwa hat noch nie ETFs besessen und wird es auch auf absehbare Zeit nicht tun, da es für ihn deutlich bessere Investments gibt. Aber viele Beratungskunden haben natürlich beträchtliche ETFs im Depot.

Warum ETFs?

ETF steht für Exchanged Traded Funds und sie sind in den USA der Liebling der lokalen und internationalen Anleger.

Natürlich kann niemand die Definitionen von Begriffen aus der Finanzwelt besser erklären als Investopedia. Für eine umfassendere Definition solltest du einen Blick auf ihre Website werfen, denn dieser Beitrag ist nicht unbedingt eine Finanzberatung.

Kurz und bündig, ein ETF ist ein Korb von “Assets” (Indizes, Commodities, Anleihen, usw.)

Wenn man über Investitionen und den Aktienmarkt spricht, kommt einem als erstes die Wall Street in den USA in den Sinn – wegen ihrer Bedeutung und Relevanz.

ETFs vermitteln Dir den Eindruck, dass Du Dein Portfolio diversifizierst und passives Einkommen erzielst, um früher in Rente zu gehen – z.B. wenn eine Aktie abstürzt, kann die andere die Leistung ausgleichen und verhindern, dass Du in die roten Zahlen gerätst.

Anstatt hier oder da eine Aktie zu kaufen und zu hoffen, dass Elon Musk nicht irgendetwas twittert (oder dass er selber Twitter kauft) oder dass die FED die Zinsen nicht so stark anhebt und damit die Aktienanlagen entwertet, erwartest Du, dass dieser Fonds besser abschneidet und gute Renditen garantiert (oder zumindest keine Verluste mehr macht).

ETFs werden an einer Börse gehandelt und der Markt preist die meiste Zeit vor und nicht nach einem Ereignis. Deshalb gilt es als ein (hoch-)spekulatives Medium.

Wir werden hier nicht auf die Vorzüge von ETFs eingehen – es gibt Experten, die viel mehr darüber wissen.

Unser Thema sind Steuern, Optimierung der Steuerlast auf Kapitalerträge und Doppelbesteuerungsabkommen – und weil ETFs so berühmt sind, haben wir sie als Thema für diesen Artikel gewählt.

Dividenden, Quellensteuer und Doppelbesteuerungsabkommen

Wenn Du in US-amerikanische Aktien oder ETFs investierst wirst Du mit einer unbequemen Realität konfrontiert: Dividendenausschüttungen an Nichtansässige werden mit 30% besteuert.

Steuerpflichtige in Ländern mit einem Doppelbesteuerungsabkommen (DBA) mit den USA, wie z.B. den Ländern Europas, Asiens oder Mexikos, können diese Steuern in der Regel auf nur 10-15% senken. Das liegt an der Reduzierung der Quellensteuer, die in diesen Abkommen vereinbart wurde.

Doppelbesteuerungsabkommen haben mehrere Funktionen, dienen vor allem aber der Vermeidung der Doppelbesteuerung.

Da eine Quellensteuer sowohl bei Zufluss in eine quellenbesteuerte Jurisdiktion als auch bei Abfluss aus einer greift, ist eine potentielle Doppelbesteuerung vorhanden.

In DBAs zweier Staaten wird nun geregelt, welcher Staat wessen Anteil an der Quellensteuer erhalten soll. Generell sorgt ein DBA dafür, dass die Quellensteuer-Forderung eines Landes sinkt und damit mit der einheimischen Quellensteuer verrechnet werden kann.

Entweder erfolgt dies über die Anrechnungsmethode (die niedrigere Quellensteuer wird auf die höhere Quellensteuer angerechnet) oder der Freistellungsmethode (nur die höhere, aber durch das DBA gesenkte Quellensteuer greift).

Zur Nutzung des DBAs braucht eine natürliche Person in der Regel ein Steueransäßigkeitszertifikat, das erst nach sechs Monaten Aufenthalt in einem Land ausgestellt wird (mit wenigen Ausnahmen wie Zypern).

Dies dient dazu den Missbrauch mit für sich vorteilhaften DBAs auf privater Ebene zu verringern, indem durch 183 Tage Mindestaufenthalt maximal ein DBA privat in Anspruch genommen werden kann.

Auf Firmenebene ist eine Betriebstätte zwar in der Regel für DBA ausreichend, geht dann aber mit erhöhten Kosten- und Buchhaltungsaufwand einher. Und es gibt nur wenige Kapitalgesellschaften, die ein US-DBA nutzen können, aber Portfolio-Dividenden nicht besteuern.

Dazu gehören zum Beispiel Zypern (im Betrieb aber sehr teuer ohne Wohnsitz) und Estland (günstiger, aber Buchhaltungsaufwand und nur beschränkt steuerfrei durch Gehaltsoption).

Es ist dennoch möglich, die Quellensteuer auf US-Dividenden zu reduzieren. Verwende dazu einfach in Irland “ansässige” ETFs als Teil einer Steuerplanungsstrategie namens “Irish Hamburger”.

Der irische Hamburger

Es handelt sich definitiv nicht um einen neuen Konkurrenten für McDonald’s. Die Pommes sind die Dividende und der Ketchup und die Mayonnaise sind die Steuerfreiheit 😉

Übrigens: Irland wird hier bei Staatenlos oft genannt – wir haben vor kurzem einen Artikel geschrieben, der einige Vorteile eines Wohnsitzes in Irland aufzeigt – Vorteile, die es Dir sogar erleichtern, Deinen Namen auf unkomplizierte Weise zu ändern, ohne dass ein Ehepartner dafür benötigt wird!

Wie im letzten Abschnitt bereits vorgestellt: 1997 unterzeichneten die Regierungen Irlands und der USA ein Doppelbesteuerungsabkommen, das Steuerabzüge zwischen den beiden Ländern vorsieht. Infolgedessen müssen US-Unternehmen, die Dividenden an irische Investmentfonds ausschütten, weniger Steuern auf ihre Dividenden einbehalten. Und das ist eine beträchtliche Senkung, von 30% auf 15%.

Wenn der ausländische Investor über einen in Irland ansässigen ETF in US-Aktien anlegt, kann er von diesem Abkommen profitieren und diesen Steuerabzug in Anspruch nehmen. Sprich der Quellensteuervorteil besteht hier bereits auf Fondsebene.

Auf Anlagen in irländische ETFs fällt eine niedrigere Quellensteuer auf Dividenden an.

Zur Vereinfachung gehen wir davon aus, dass alle von euch keine US-Staatsbürger sind und nicht in den USA leben. In der These sind wir also alle “ausländische Investoren”.

Dies wird dadurch erleichtert, dass die irische Regierung auch keine Quellen-Steuern auf Dividendenzahlungen an ausländische Investoren erhebt. Das ist aber nur die halbe Strategie.

Ein Hamburger muss in der Mitte von zwei Scheiben Brot sein, genauso wie diese Strategie einen weiteren Schritt benötigt, um die erhobenen Steuern weiter zu senken.

Selbst wenn die Steuern in den USA gesenkt werden, müssen die Steuern am steuerlichen Wohnsitz des Anlegers noch berücksichtigt werden. Das untere Hamburgerbrötchen ist wo Du letztendlich ansässig bist und dies bestimmt, ob du Einkommenssteuer oder Kapitalerträge zu versteuern hast.

Das bringt uns dazu, das Konzept des Wohnsitzes noch einmal zu bekräftigen. Die Wahl der Wohnsitzflagge ist eine der wichtigsten Entscheidungen im Leben eines Perpetual Travelers, abgesehen von der Entscheidung, sein Herkunftsland zu verlassen.

Nutze die Flaggentheorie zu Deinem Gunsten!

Aufpassen müssen hier nicht nur Wohnsitzlose, sondern generell jeder, der außerhalb der deutschen Staatsgrenzen lebt. Selbst ein dauerhafter Aufenthaltsstatus im Ausland ist längst keine Garantie dafür, dass nicht Deutschland doch noch auf sein Besteuerungsrecht besteht.

Natürlich gibt es noch zahlreiche andere steuerfreie Möglichkeiten, die man in einer Beratung aufstellen kann, aber grob gesagt: Bei einem steuerlichen Wohnsitz in einem Land mit territorialer Besteuerung oder in einem Land ohne direkte Besteuerung kannst Du Dich von Steuern verabschieden.

Und dies sind oft genau die Länder, die keine Doppelbesteuerungsabkommen mit den USA haben. Denn in Steueroasen gibt es offensichtlich nichts doppelt zu besteuern!

Leider eignet sich die beschriebene Option jedoch nur für US-Dividenden – bei anderen Ländern sind die kurz angedeuten Ansätze über Kapitalgesellschaften wie z.B. Estland empfehlenswerter, die aber dann Buchhaltung und Co. bedeuten.

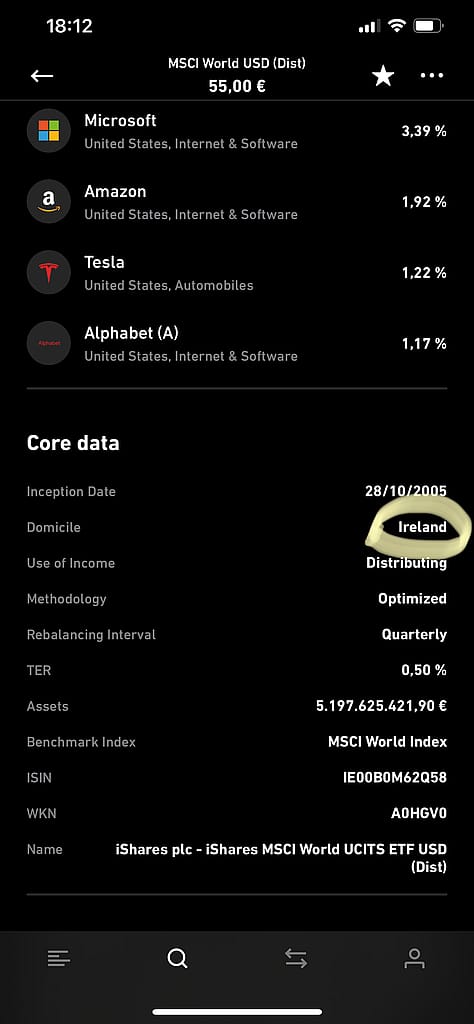

Accumulation und Distributing ETFs

Laut dem Broker DEGIRO, ist ein Accumulation ETF (Acc) eine Art von ETF, bei dem alle Dividenden, die von den zugrundeliegenden Betrieben innerhalb des ETFs ausgeschüttet (in der Regel vierteljährlich) und vom Fondsmanager ohne zusätzliche Kosten in den Fonds reinvestiert werden. Dadurch erhöht sich der Wert des ETFs.

Im Gegensatz zu Accumulation ETFs schütten Distributing ETFs Dividenden an die Investoren aus.

Wenn Du die Dividende des Distributing ETFs (Dist) nicht wieder anlegst, kannst Du den Aufzinsungseffekt nicht erzielen.

Die EU-MiFiD-Verordnung verbietet es Broker, Fonds (ETFs) an europäische Investoren zu verkaufen, die bestimmte aufsichtsrechtliche Dokumente, wie z.B. ein Key Information Document (KID), nicht vorlegen. Das ist auch der Grund warum man mit EU-Wohnsitz in der Regel einem EU-Standort bei seinem Depot zugewiesen bekommt.

Eine Lösung wäre, ein Brokerkonto mit einer nicht-europäischen Adresse zu eröffnen. Der einfachste Weg ist, ein Broker Account zu eröffnen, das die EU-Verordnung nicht umsetzt. Das ist möglich, indem du ein Konto mit einer nicht-europäischen Adresse eröffnest. Schon öfter haben wir über den Nutzen von Scheinwohnsitzen im Ausland gesprochen.

Alternativ kannst du über uns eine amerikanische LLC oder auch Corporation eröffnen, mit der du kapitalmarktrechtlich in der Lage bist US-Broker trotz deutschen Wohnsitz zu eröffnen. Du versteuerst zwar eins zu eins nach deutschem Steuerrecht, kannst dies aber wie in einer deutschen vermögensverwaltenden GmbH tun.

Das heisst, es fallen nur 0,75% Steuern auf potentielle Kursgewinne an, während Dividenden nur mit 15% Körperschaftssteuer belegt werden. Geld bekommst du in diese Spardosen-LLC über ein Gesellschafterdarlehen. Hier hast du natürlich auch direkt das deutsche DBA zu den USA und brauchst das beschriebene Irland-Modell nicht.

Denn obwohl die LLC/INC gesellschafts- und kapitalmarktrechtlich in den USA sitzt, kann sie als deutsches Steuersubjekt natürlich auch deutsche Doppelbesteuerungsabkommen nutzen. Solltest Du wiederum die potentielle Anonymität von US-Gesellschaften nutzen und nichts deklarieren, so entfalten sich über Irland wieder Vorteile für Dich. Denn steuerfreie LLCs sind ja eben Non-Resident und haben deshalb volle US-Quellensteuer von 30%.

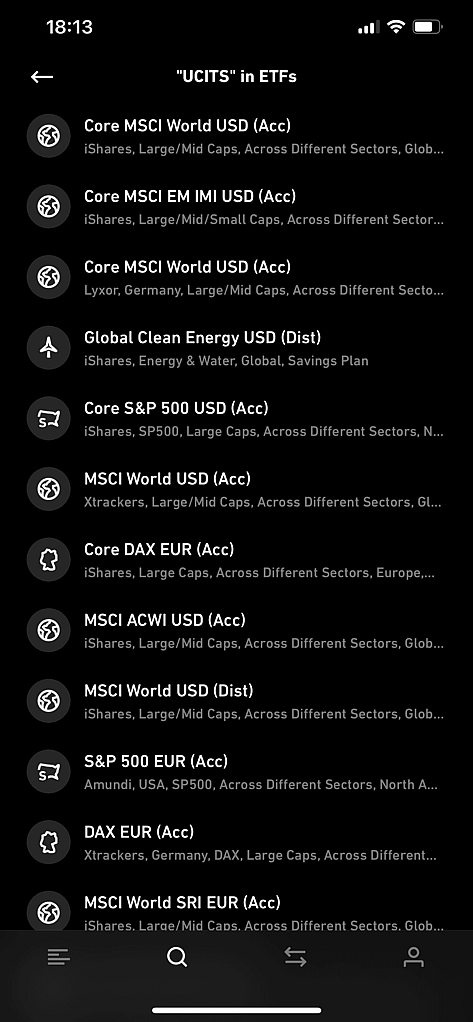

Sonst gibt es allerdings viele in Irland domizilierte ETFs, die die in den USA gehandelten ETFs nachahmen. Oder einige US ETFs sind in Europa (Irland) verfügbar, haben aber andere Namen.

Eine Möglichkeit, um festzustellen, ob ein ETF seinen Sitz in Irland hat, ist zu prüfen, ob nach dem Namen der ETFs die Buchstaben “UCITS: am Ende stehen (Undertakings for the Collective Investment in Transferable Securities) oder wenn unter Core Data das Domizil “Irland” steht.

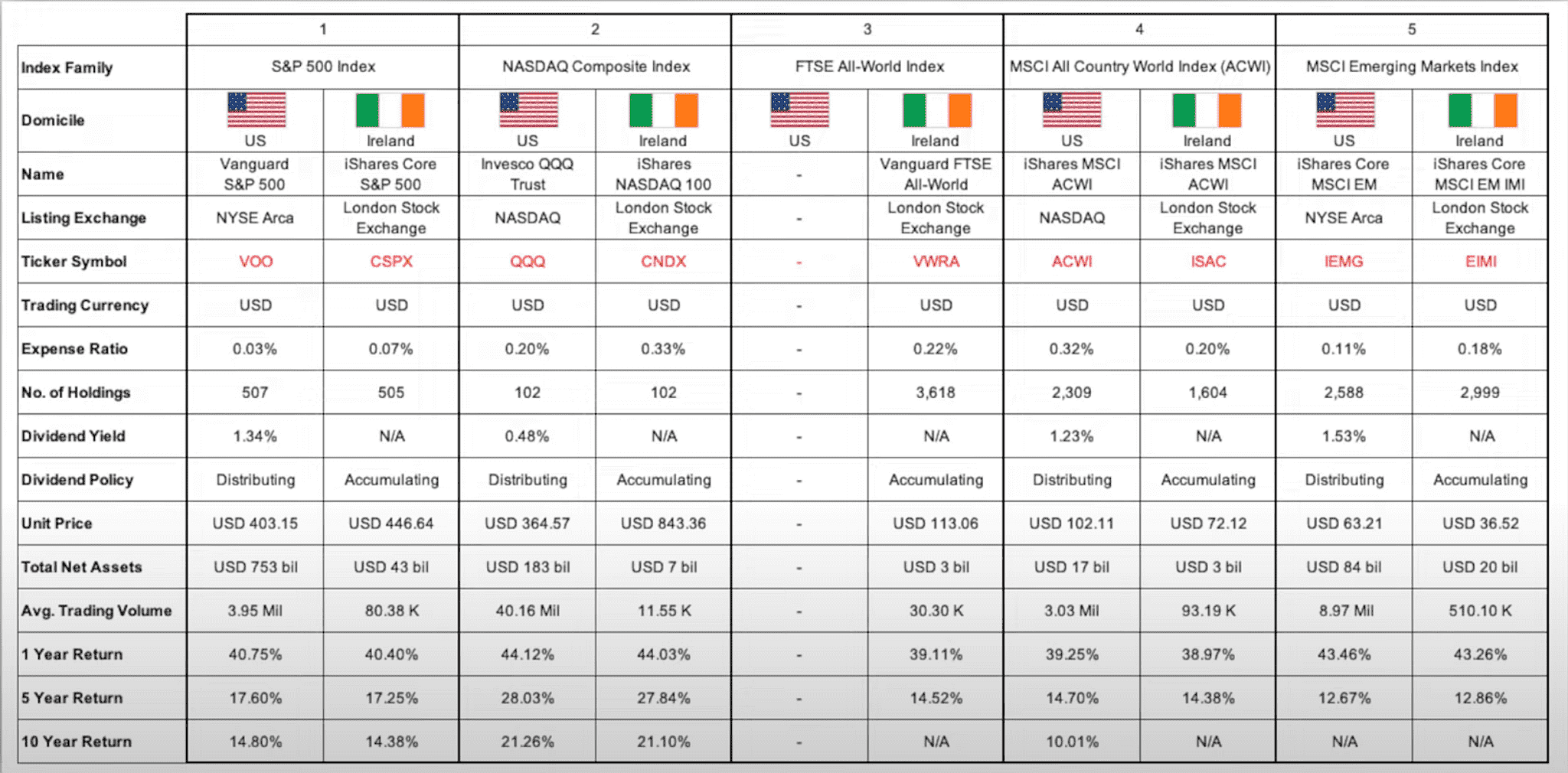

Hier noch eine Übersicht von US und Irischen-ETFs:

Ein Vergleich

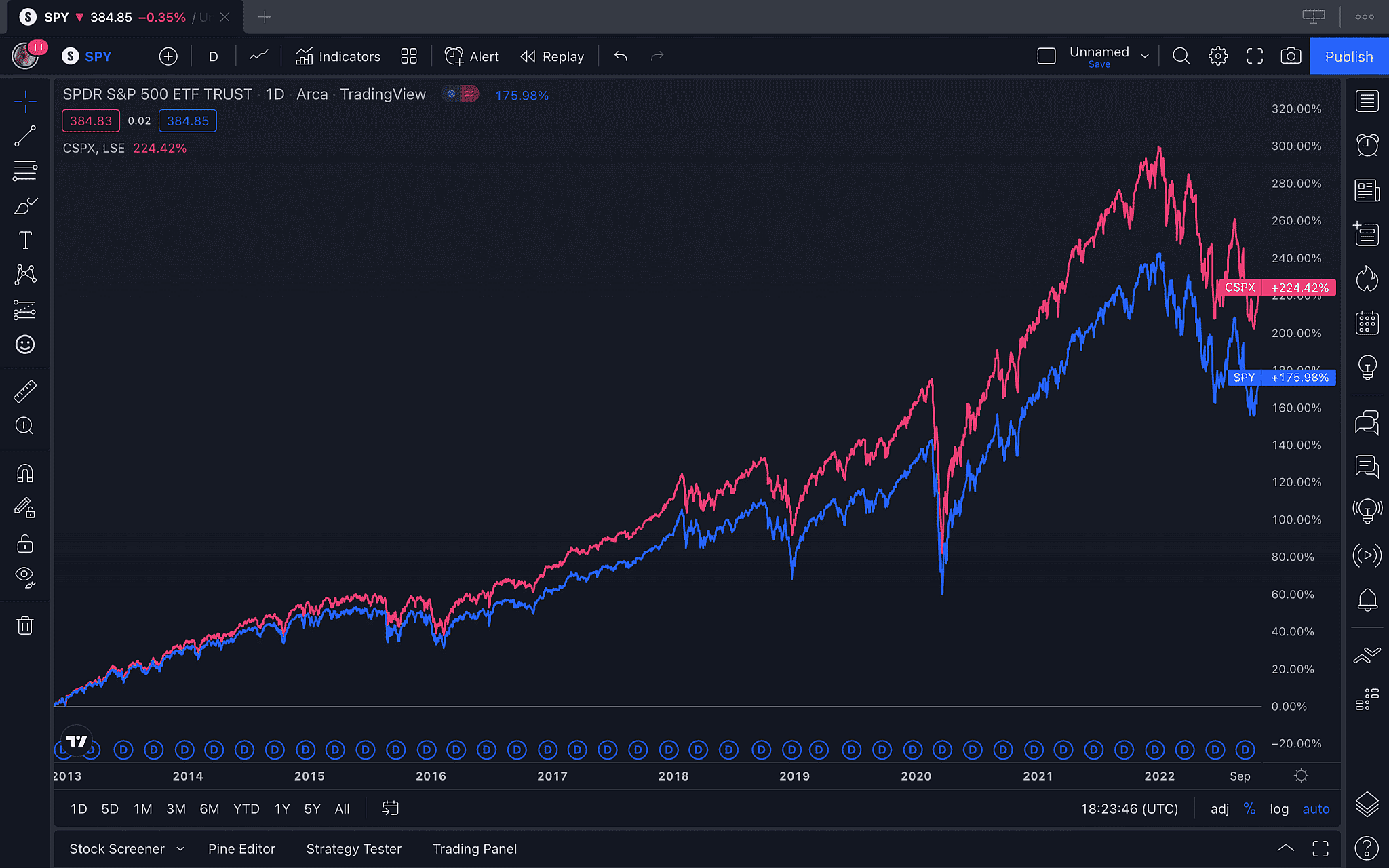

Der ETF CSPX ist an der Londoner Börse notiert, während ETF SPY an der NYSE gelistet ist. Obwohl beide denselben S&P 500-Index abbilden (unter so viele Anderen), unterscheiden sie sich hauptsächlich in Bezug auf ihre Kostenquote, die Quellensteuer auf Dividenden und die Dividendenausschüttungen. CSPX reinvestiert automatisch Deine Dividenden und SPY ist ein Distributing ETF.

Das ist ein Zeitraum vom November 2011 bis zum November 2022 eine Rentabilität von 175,98% in US Dollar. Im gleichen Zeitraum erzielte der CSPX Irish ETF eine Rentabilität von 224,42 %:

Tatsache ist: Wenn Du ein ETF Investor in einer Steueroase bist und bereits in ETFs investierst – oder dies für die Zukunft planst, wollen wir Dir die Möglichkeiten zeigen, denn Steuern verschwinden zu lassen ist das, was wir am liebsten tun! 🙂

Dir hat unser Blogartikel gefallen?

Unterstütze uns mit einem Erwerb unserer Produkte und Dienstleistungen. Oder baue Dir ein passives Einkommen mit ihrer Weiterempfehlung als Affiliate auf! Und vergiss nicht auf Christophs Reiseblog christoph.today vorbei zu schauen!

Videokurs Staatenlos Geheimwissen

Lerne alles, was Du für ein Perpetual Travel Leben wissen musst.

Kurs anschauen