Jede Veränderung bringt immer sowohl positive als auch negative Seiten mit sich: Bei ISO 20022 ist das nicht anders.

Update November 2022:

Am wichtigsten ist das Wissen, dass die Zukunft schon heute gebaut, geplant und bearbeitet wird. Auch neue Regeln, Gesetze und Richtlinien sind in Vorbereitung. Die Trends in einer zunehmend digitalen Welt sind eindeutig. Dieser Artikel ergänzt die bereits im Blog vorgebrachten Argumente im Fall der digitalen Zentralbankwährungen – die sogenannten CBDCs.

Die Kenntnisse darüber, was auf uns zukommt, und die Umstellung auf die neuen Zahlungsmethoden sind ein Muss im Leben der Perpetual Traveler, da sie am stärksten digitalisiert sind.

Die Zukunft des Zahlungsverkehrs liegt nicht in einer modernsten Smartwatch oder einem brandneuen Gerät

Wenn Deine Großeltern Dir erzählen, dass sie zur Bank gehen, um eine Rechnung zu bezahlen, klingt das für Dich vielleicht wie eine Parallelwelt. Heute machst Du alles mit Deinem Handy.

Bank? Manchmal weißt Du nicht einmal, wo der Hauptsitz Deiner Bank ist oder wo sie Filialen hat.

Jedem ist bewusst, dass die Welt „nach COVID-19“ nicht mehr dieselbe sein wird. Viele Dinge sind digitalisiert und automatisiert worden. Wir alle wissen das bereits. Dieser PwC-Bericht zeigt einige dieser Veränderungen:

In der Zahlungsbranche hat es viele Fortschritte gegeben. Es gibt jetzt etwas, das sich „Biometrics“ nennt und bei dem Du Transaktionen über Dein Gesicht, Deinen Fingerabdruck, Deine Stimme und sogar Deinen Herzschlag abwickeln kannst – also sei vorsichtig: wenn Du verliebt bist, solltest Du Dich davon fernhalten 🙂

Aber darum geht es in diesem Beitrag nicht. Wir gehen nun auf den Teil ein, der hinter diesem ganzen System steckt. Wir werden nicht die Experience des Endnutzers (Du mit Deinem Smartphone) betrachten, sondern die Kommunikation der Banken untereinander und wie sich das auch auf Dein Leben auswirkt – direkt oder indirekt.

Du weißt, dass wir Dir hier bei Staatenlos gerne viele Entscheidungen von Regierungen, Banken und sogar Zentralbanken zeigen, die nicht unbedingt in den Medien beworben werden, deren Auswirkungen aber entscheidend dafür sein können, wie wir leben und miteinander umgehen.

Die Umstellung der Sprache „SWIFT“ auf „ISO 20022“

Wenn Du schon einmal Geld ins Ausland geschickt hast, hast Du wahrscheinlich bereits von SWIFT gehört. Oder spätestens, als Putin in die Ukraine einmarschierte, und der Westen Sanktionen gegen Russland verhängte – und es aus dem „SWIFT“-System ausgeschlossen hat. SWIFT steht für „Society for Worldwide Interbank Financial Telecommunication“.

Die Hauptfunktion von SWIFT ist das Messaging-Netzwerk, über das internationale Zahlungen initiiert werden und hat als belgische Genossenschaft mehr als 11.000 Finanzinstitute in über 200 Ländern und Territorien verbunden. SWIFT wurde vor einem halben Jahrhundert gegründet.

Achtung! SWIFT ist eine Nachrichtenplattform und kein Zahlungssystem. Jede Bank hat einen eigenen Code, um im SWIFT-Netzwerk gefunden zu werden. Sobald sie identifiziert sind – der Absender und der Empfänger – authentifizieren sie die Anfrage und die Transaktion wird durchgeführt.

Die Transaktion kann auch über zwischengeschaltete Banken abgewickelt werden, wenn eine direkte Verbindung zwischen den Banken fehlt. Wie ein Google Maps für das Geld – wenn es irgendwo einen Stau gibt (= unmöglich zu fahren), führt es Dich über einen anderen Weg, bis Du zum Ziel kommst. Jede Ähnlichkeit mit einer Blockchain ist kein Zufall.

SWIFT ist unter Politikern zu einer Form der Kontrolle geworden, wenn sich ein Land „nicht benimmt“.

Russland schuf sein eigenes Netzwerk – das SPFS (System for Transfer of Financial Messages) und China auch mit dem CIPS (Cross-Border Interbank Payment System). Zwei emblematische Beispiele für Länder, die sich mit westlichen Ländern wie Europa und den USA nicht besonders gut verstehen.

Du überweist also nicht wirklich Geld ins Ausland – Du „überweist“ Bankaufträge. SWIFT ist so mächtig, weil es ein riesiges Netzwerk ist. Es ist so etwas wie das Facebook der Nachrichtenübermittlung. Mit ihm zu konkurrieren, ist aufgrund seiner Größe schwer.

Die SWIFT-Welt befindet sich aber im Umbruch – in eine Entwicklung hin zu einem „harmonisierten Zahlungsverkehr“; und diese Reise hat bereits einen Namen: ISO 20022. Banken und Finanzinstitute weltweit sind schon auf dem Weg, ihre Zahlungssysteme von SWIFT auf den neuen ISO 20022-Standard für Messaging umzustellen. Bis 2025 wird dieser Standard der Universelle für die großen Zahlungen (inkl. aller Reservewährungen) sein und wird bis zu 80 % des Transaktionsvolumens weltweit unterstützen.

Warum ist ISO 20022 so wichtig?

Accenture erwähnt, dass ISO 20022 wahrscheinlich die größte Veränderung im Zahlungsverkehr der letzten 30 Jahre ist – wenn nicht sogar mehr.

Das derzeitige Nachrichtenformat (MT Messaging) ist unstrukturiert und enthält keine Datenfelder, was die Anwendung von KI oder anderen Automatisierungsprozessen zur „Geldverschiebung“ sehr erschwert. Die Standardisierung dieser Nachrichten wird die Datenstruktur sehr einfach machen.

Auf dieser Website heißt es: „ISO20022 ist ein System zur Übermittlung von Nachrichten im XML-Format, das von Finanzinstituten auf der ganzen Welt genutzt wird. Es wurde von SWIFT erfunden und 2004 als ISO-Norm veröffentlicht. Ursprünglich war es für die grenzüberschreitende Kommunikation gedacht, aber im Laufe der Zeit wurde es auch für die inländische Finanzkommunikation übernommen“.

Blockchains und Distributed Ledger Technologies (DLTs) sind verteilte dezentrale Datenbanken und haben weder vorher den alten „MT-Nachrichten Standard“ verwendet, noch werden sie den neuen auf (.XML) Syntax basierenden Nachrichtenstandard sprechen, was auch nie der Sinn und Nutzen von DLTs war.

Damit das alles überhaupt einen Sinn ergibt, muss man zuallererst den Unterschied zwischen „Payments / Bezahlung“, „Clearing / Abrechnung im Interbank-Netzwerk“ und „Settlement / Abrechnung zwischen Banken“ verstehen. Wenn zwei Personen tatsächlich Geld zueinander über Grenzen hinweg transferieren wollen, dann muss hierfür zwischen zwei Banken das „settlement“ erfolgen, vorher aber die Bezahl-Order als Nachricht überbracht und in den jeweiligen Netzwerken „gecleared“ werden.

„Payments“ ist der Vorgang, bei dem ein Geldbetrag gegeben wird, der geschuldet wird für z. B. eine Dienstleistung oder ein Produkt.

„Settlement“ ist eine Vereinbarung zur Beilegung einer Rechtssache. Eine gängige Form des Settlements ist ein fester Geldbetrag (z. B. für eine Rechnung).

Das Überbringen der Nachricht erfolgt über zig Nachrichtenformate, die über die Jahre nie uniformiert wurden und veraltet sind (z. B. MT bei SWIFT für internationale Bezahlungen), was man jetzt mit ISO20022 auflösen und endgültig harmonisieren will.

Stell Dir also vor, alle auf der Welt sprechen ihre einheimische Sprache und können nur mit Mühe und Not und Übersetzer miteinander kommunizieren, was die Bezahlvorgänge fehleranfällig und träge macht. Jetzt einigen sich jedoch alle Finanzdienstleister, Banken usw. auf eine einzige Sprache: Englisch, für absolut jede Übertragung von Bezahl-Nachrichten.

Die Umsetzung

Die Banken haben nun die anspruchsvolle Aufgabe, ihre internen Bereiche und Prozesse an diese neue Art der Datenverarbeitung anzupassen. Die Änderung der Datenstruktur und der Zielarchitektur sollte in Etappen erfolgen:

1. Überweisungen

2. Lastschriften

3. Benachrichtigungen

4. Einzahlungsscheine

Alle diese Prozesse beeinflussen die Kreditoren- und Debitorenbuchhaltung sowie die Kassenführung. Warum ist es so wichtig (primär für Dich)?

Stell Dir vor, Du hast ein Unternehmen, das Bio-Snacks herstellt. Du kaufst Material aus Thailand und Indonesien, Verpackungen aus China, produzierst in einer Sonderwirtschaftszone in Portugal und verkaufst an Kunden in Deutschland, Kanada, Mexiko und Brasilien. Dein Marketingteam ist in Spanien und Zypern und Du denkst daran, die Märkte in Ozeanien zu erkunden. Ich könnte endlos fortfahren, Beispiele aus verschiedenen Ländern zu nennen … Du hast aber verstanden, dass Du also mit der ganzen Welt „verbunden“ bist, richtig?

Wenn es aber darum geht, Deine Finanzen zu organisieren, können Rechnungsbearbeitung und Kontenausgleich Dich viel Zeit kosten.

Der internationale Informationsaustausch ist zeitaufwendig und oft begrenzt. Wenn es Unstimmigkeiten in der Rechnung gibt oder Anpassungen gemacht werden müssen (sei es bei den Preisen, der Währungsumrechnung oder den Zahlungen), wird der Prozess noch komplizierter und fehleranfälliger.

Das ist der Punkt, an dem ISO 20022 am meisten Wirkung zeigt – in einer übersichtlichen und leicht zu integrierenden Weise.

Jetzt kannst Du mehrere Rechnungen zusammenfassen, die Notizen einiger Rechnungen anpassen, eine Guthabenauszahlung in die Rechnungen aufnehmen, mehrere Währungen anzeigen und vieles mehr – all diese Informationen können abgeglichen werden ohne tausende Anrufe oder E-Mail Austausch.

ISO 20022 bietet umfangreichere Referenzen und verbesserte Überweisungsinformationen, deshalb heißt es, dass der neue Standard „Qualitätsdaten“ und nicht nur „Daten“ sind.

Länder sind auch Auswanderer

Sie wandern auch von einem System, das ihnen nicht mehr dient/schlecht dient, zu einem System, das ihnen besser dient – wie wir auch! Dies sind die Grundlagen, unter denen wir mit der Flaggentheorie leben.

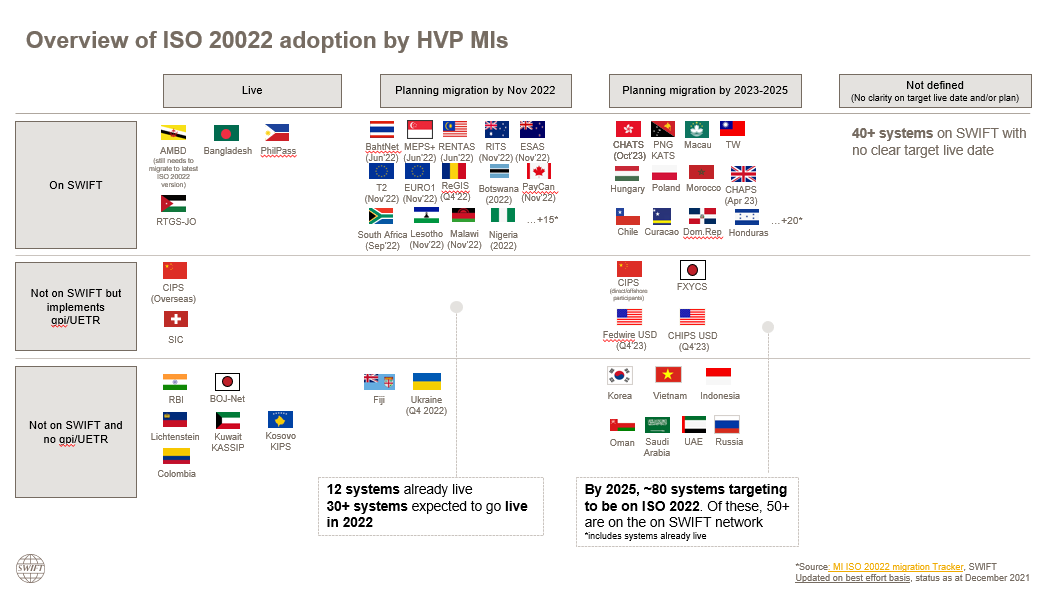

Es ist schwierig, auf einfache Art und Weise, die Bedeutung und das Ausmaß dieser Veränderung von ISO 20022 zu zeigen. Vielleicht helfen einige Abbildungen.

Ein im September 2022 veröffentlichter Bericht der BIS (Bank for International Settelments) zeigt die Annahme des neuen Standards:

Im Folgenden werden einige Systeme vorgestellt, die bereits in Betrieb sind, andere, die im November 2022 online gehen wollen, und wieder andere, die den Wechsel zwischen 2023 und 2025 planen:

In der EU gilt die Umstellung auf ISO 20022 bereits ab November 2022 (EURO1 und T2). Hier kannst Du die Präsentation mit der vollständigen Umsetzung von ISO 20022 in der Europäischen Union sehen. Während der sogenannten Koexistenzperiode – von November 2022 bis November 2025 – werden beide Nachrichtenformate nebeneinander existieren.

Die Einführung in der EU wird die drei Ebenen umfassen: Massenzahlungen (SEPA), Sofortzahlungen (TIPS) sowie „high-value payment systems“ (TARGET2).

Der Standard für internationale low-value-Payments wird das Swift Go sein:

Schnellere, unkompliziertere Überweisungen, aber auch mehr Kontrolle

Es gibt einen Faktor, auf den wir aufmerksam machen wollen: Dieser neue Standard ist vielversprechend für die „Prävention von Betrug und Finanzkriminalität“. Das ist die Rede von den Politikern.

Die erweiterten Daten, die in einer ISO 20022-Zahlungsanweisung zur Verfügung stehen, ermöglichen den Banken, jede Transaktion besser zu verstehen. Wie wir bereits im Artikel über CBDCs – die digitalen Währungen der Zentralbanken – erläutert haben, könnte eine größere Klarheit über alles, was passiert, in Zukunft tatsächlich eine Kontrollwaffe gegen Dich sein. Das könnte zu Komplikationen führen, z. B. bei der Rechtfertigung eines Transfers, seiner Herkunft und der Überweisung an einen Begünstigten.

Es gibt viele positive Faktoren in dieser Veränderung – wir wissen nur nicht genau, ob sie auch gegen uns verwendet werden könnten. Wenn ich von „uns“ spreche, meine ich in der Regel die Perpetual Traveler, die Nicht-Steuerzahler. Oder eigentlich auch jeden Unternehmer, der eben nicht nur auf die Firmenstruktur, sondern auch das passende Konto dazu angewiesen ist …

Regierungen sind eng mit Banken verbunden und umgekehrt. „Keine Steuern auf Einkommen zahlen“ ist zum Beispiel bei vielen Menschen und in fast allen Ländern verpönt. Sie versuchen auf jede erdenkliche Weise, den Kreislauf zu schließen. Wenn durch diese erhöhte Transparenz mehrere Transaktionen auf Deinem Konto/Deinen Konten verdächtig erscheinen, werden sie Dich schließlich verfolgen.

Dieser Artikel ist also eine Einladung, Dich noch besser vorzubereiten. Der Übergang zur Digitalisierung und Automatisierung ist nicht mehr eine Frage des „ob“, sondern des „wie“. Also, in Summe: Schnellere, unkompliziertere Überweisungen, aber auch mehr Kontrolle.

Eine weitere Sache, die viele Regierungen nicht mögen und über die sie die Nase rümpfen, wenn sie den Namen hören, sind „Krypto“. Es gibt auch viele Kryptowährungen, die in dieses neue Finanzsystem integriert werden.

Das Thema mit Kryptowährungen

*Achtung: wir werben hier nicht für irgendeine Art von Kryptowährung – wir wollen nur Informationen liefern.

Die Aufgabe von ISO20022 ist einfach nur die Anpassung der Nachricht, sodass schnellere Bezahlungen und Abbuchungen (durch Stablecoins, CBDCs, DLT und Fiat) in Zukunft möglich werden und zusätzlich AML/KYC besser in den Prozess integriert sind, weil mit .XML Syntax komplexere Daten in die Nachrichten integriert werden können. Das betrifft dann aber, wie zuvor erwähnt, nur die Nachricht der Bezahl-Order und nicht das Versenden von Geldern (Krypto).

ISO20022 hat also nur indirekt was mit Krypto zu tun, ebnet der zukünftigen Finanzwelt aber den Weg für ein effizienteres Miteinander. Demnach kann auch keine Krypto ISO20022 compliant sein.

Direkte Auswirkungen auf Krypto wird es nicht geben, jedoch ist vollkommen klar, dass ein zukünftiges Finanznetzwerk harmonisiert sein muss, was nur durch ISO20022 möglich wird.

Also bei der Reihenfolge 1. Message → 2. Clearing → 3. Settlement betrifft ISO20022 nur den Schritt eins. Das Problem des langsamen Settlements ist damit bis jetzt nicht gelöst. Dafür benötigt man dann Krypto.

Impel nutzt hierfür zum Beispiel Xinfin XDC und RippleNet ODL, was als Software nichts anderes macht als Cross-Border Settlement via XRP als Intermediate „Übersetzer“.

Der Standard ISO/TC 307 ist weit weniger bekannt, aber ebenso bedeutsam. Quant Network sitzt da im Rat.

Da wir gerade beim Thema Koexistenz von Systemen sind, könnte diese Compliance unter Krypto die Koexistenz von Krypto- und Fiatwährungen verbessern. Der Unterschied zwischen ihnen wird also kleiner.

Das ist wichtig, weil es den Beitrag von Fallstudien von Kryptowährungen und nicht nur die in Parlamenten und Kongressen diskutierten Standards bringt. Das gibt Krypto mehr Stimme und Macht.

Da wir daran festhalten, dass die Währungen, die den besten Service, die meiste Sicherheit und die meiste Erfahrung bieten, florieren werden und diejenigen, die dabei versagen, scheitern werden, können wir uns auf Verbesserungen und Optionen freuen.

Wie kannst Du Dich darauf vorbereiten?

Jedes Mal, wenn eine bedeutende Veränderung in einem System eintritt, ist es wichtig zu verstehen, wie sie sich auf Dein Leben auswirkt und wie Du Dich darauf vorbereiten solltest. Viele Unternehmen werden von dieser neuen Version profitieren, andere werden darunter leiden. Das Wichtigste ist, dass Du weißt, auf welcher Seite Du stehen wirst.

Wenn Du ein Unternehmen wie das obige Beispiel hast, bietet dieser J.P.Morgan-Bericht einen einfachen Überblick von einigen Empfehlungen. Ein detaillierterer Ansatz findet sich in diesem Dokument mit dem Titel „ISO 20022 Payments Migration and Interoperability Considerations for the global Community“.

Es steht Dir frei, zu recherchieren und mehr herauszufinden, je nach Neugier und Bedarf. Jeder Fall hängt von der Situation ab. Wie wir zu Beginn gesagt haben, ist es unsere Absicht, zu informieren und die Argumentation hinter der ISO 20022 Transition mit einer zusätzlichen Schicht zu versehen – der Staatenlos-Schicht.

Früher konnten wir sagen, dass wir uns überwacht fühlten, wenn wir jemanden gesehen haben, der uns anstarrte, uns folgte oder uns durch das Fenster oder den Rückspiegel des Autos beobachtet hat. Das typische Bild von zwei bewaffneten Männern in einem schwarzen Kleintransporter mit dunklen Scheiben, der an der Ecke parkt.

Heute gibt es in der digitalen Welt keinen Kleintransporter mehr – aber das heißt nicht, dass er nicht „da“ ist. Und wer weiß, wie viele andere es noch gibt? Du weißt nur nicht, ob, wann oder wo sie Dich angreifen werden.

Das stärkt nur Deine Souveränität über Dein Leben und das, was Dir am wichtigsten ist. Zu viel Vorsicht ist nie zu viel.

Dir hat unser Blogartikel gefallen?

Unterstütze uns mit einem Erwerb unserer Produkte und Dienstleistungen. Oder baue Dir ein passives Einkommen mit ihrer Weiterempfehlung als Affiliate auf! Und vergiss nicht auf Christophs Reiseblog christoph.today vorbei zu schauen!

Videokurs Staatenlos Geheimwissen

Lerne alles, was Du für ein Perpetual Travel Leben wissen musst.

Kurs anschauen